En España se defraudan 91.600 millones de euros al año. Si hacemos números, significa que cada persona que no hace trampas paga 2.000 euros anuales para tapar el agujero que provocan quienes sí las hacen.

El fraude fiscal se define como la elusión por parte de una persona física o jurídica de la obligación de contribuir con el sostenimiento de los gastos públicos del Estado. Que la ciudadanía contribuya al sostenimiento de los gastos públicos del Estado mediante impuestos por los actos que establezca la ley es un principio básico de todo Estado de derecho y, por tanto, el hecho de no cumplir con dichas obligaciones tributarias supone cometer fraude fiscal.

Antes de entrar en harina, creo que es importante diferenciar entre dos conceptos que, en demasiadas ocasiones, se utilizan como sinónimos y, sin embargo, no lo son: fraude fiscal o evasión fiscal (si bien ciertos matices los diferencian, por simplicidad, los usaremos como conceptos semejantes) y elusión fiscal: el fraude fiscal o la evasión fiscal implican el incumplimiento consciente de la norma, es decir, la ocultación de ingresos o información con el fin de no pagar los impuestos que corresponden en base a la norma; la elusión fiscal, por su parte, supone un comportamiento que, con el objetivo de pagar menos impuestos y mediante operaciones que no se encuentran expresamente prohibidas por disposiciones legales o administrativas, usa la norma tributaria y sus resquicios de forma distinta a la utilizada por el legislador. Es decir, acciones al límite de la legalidad que se aprovechan de vacíos o lagunas legales y que son contrarias al espíritu de la norma.

Todas las personas sabemos, porque lo hemos oído en multitud de ocasiones, porque tanto tu cuñado como tu vecino lo hacen o porque es el país de la picaresca y del Lazarillo de Tormes, que en el Estado español se defrauda mucho. Todo dios. Y si te dicen lo contrario, mienten. ¿Cuánto? 91.600 millones de euros al año. Unos 60.600 millones en impuestos evadidos y unos 31.000 millones en cuotas defraudadas a la Seguridad Social. ¿Es eso mucho? Si hacemos números, significa que cada persona que no defrauda paga 2.000 euros al año para tapar el agujero que provocan los defraudadores. Así que sí, es mucho dinero. Exactamente, según el Sindicato de Técnicos del Ministerio de Hacienda, Gestha, unos 31.800 millones de euros por encima de la media de la economía sumergida a nivel europeo.

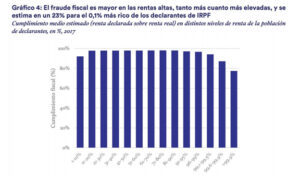

Pero, ¿cuál es la radiografía del fraude español? O, como diría la Mala Rodríguez, ¿quién defrauda aquí? ¿Quién? Podríamos pensar, a primera vista, que el fraude es una lacra transversal que practica toda la ciudadanía. Y quizá estemos en lo cierto. Sin embargo, la intensidad y los medios al alcance no son iguales en todos los estratos. Según el informe “Desigualdad y pacto social” recientemente publicado por la Fundación “La Caixa”, cuanto más altas sean las rentas, mayor es el fraude cometido. De hecho, se observa que el cumplimiento fiscal ronda el 80% en las rentas del autoempleo y del capital fijo, pero se reduce al 50-60% en las financieras (recordemos que son las personas más ricas las que concentran la mayor parte de los activos financieros). No hay duda de que el cumplimiento fiscal es menor cuanto más ascendemos en la escala de rentas (especialmente entre el 5% más rico), comportando a su vez desigualdad e importantes mermas en la recaudación: el 0,1% más rico oculta en torno al 23% de su renta. La conclusión del estudio a este respecto es “que el fraude, al ser mayor en aquellos tipos de renta percibidos por los contribuyentes con mayores ingresos, principalmente las rentas financieras, contribuye poderosamente a la desigualdad”.

Si en vez de mirar a las rentas de las personas físicas miramos a las empresas, el panorama no es mucho más halagüeño. Según Gestha, las grandes empresas son las que acumulan actualmente el 72% de toda la evasión fiscal del Estado español. Sin embargo, tan solo el 20% de la plantilla de la Agencia Tributaria se concentra en la supervisión de la evasión cometida por las grandes empresas y las grandes fortunas. Es decir, y para que quede claro: solo el 20% de la plantilla de la Agencia Tributaria se dedica a perseguir a quienes cometen el 72% de la evasión fiscal. El 80% restante, por su parte, revisan las declaraciones de particulares, autónomos y pequeñas empresas que representan, en conjunto, el 28% del fraude fiscal estimado.

Lo que está claro es que, si se quiere perseguir el fraude fiscal, hacen falta medios. En la última década, desde 2010 a 2020, la investigación de los delitos fiscales por parte de la Agencia Tributaria se ha reducido un 76%. Actualmente, la media de técnicos de Hacienda en la Unión Europea por cada 10.000 habitantes es el doble que en España: 10,3 frente a 5. En Alemania hay 14 por cada 10.000 habitantes; en Polonia 13; en Francia y en el Reino Unido 11; en Bélgica, en Finlandia y en Portugal 10; en Suecia y Austria 9; en Grecia 8 y en Italia y España, 5. Desde hace ya unos años y en parte por este déficit de personal, el sindicato de Técnicos del Ministerio de Hacienda reclama la creación de un Cuerpo Superior Técnico de Hacienda y el aumento de la plantilla de la Agencia Tributaria entre 15.000 y 17.500 trabajadores y trabajadoras, con el objetivo de reducir la economía sumergida a la mitad.

Pero tampoco podemos ser tan necios como para pensar que el reforzamiento de la plantilla de la Agencia Tributaria va a solucionarlo todo. En este sentido, tenemos que tener claro que hace falta una lucha global y armonizada contra los paraísos fiscales, amparo de grandísima parte del fraude fiscal. Vivimos en un sistema globalizado en el que se alienta la evasión y la elusión fiscal y, como consecuencia, se absorben recursos fundamentales para garantizar unos servicios públicos de calidad. Según el informe “Desigualdad y pobreza: el coste oculto de la evasión y elusión fiscal”, publicado por Oxfam, y en línea con el publicado por la Fundación “La Caixa”, son las personas más ricas, pero también las empresas con mayores beneficios, quienes maximizan sus beneficios pagando el mínimo de impuestos posible. Ya sea mediante paraísos fiscales o consiguiendo que los países les ofrezcan exenciones fiscales o tipos impositivos más bajos. Basándonos en datos de la propia ONG, nueve de cada diez empresas de las 200 más importantes del mundo tienen presencia en al menos un paraíso fiscal. Entre 2001 y 2014 la inversión empresarial en estos lugares se ha cuadruplicado. Asimismo, en 2015, las 50 mayores empresas estadounidenses ocultaron 1,6 billones de dólares en paraísos fiscales mientras que los 20 principales bancos europeos registraron allí más del 25% de sus beneficios. Como hemos podido observar en los ‘Papeles de Panamá’ o en los ‘Paradise Papers’, las personas más ricas del mundo utilizan, con total impunidad, los paraísos fiscales para pagar menos de lo que deberían por sus enormes fortunas.

Los ultrarricos españoles, según estimaciones del Instituto Nacional de Investigación Económica de Estados Unidos, ocultan unos 130.000 millones de euros en paraísos fiscales. Entender lo que suponen 130.000 millones de euros no es sencillo, pero por ponerlo en contexto, es el equivalente al PIB español perdido durante la pandemia o al tamaño de la economía de Qatar. Si queremos centrar un poco más el tiro, podemos observar cómo el 40% de las fortunas del 0,01% de los españoles más ricos se encuentra en paraísos fiscales. La propia Comisión Europea publicó un informe en 2019 en el que afirmaba que el porcentaje de riqueza oculta en paraísos fiscales equivalía al 10,4% del PIB mundial. Es decir, unos 7,5 billones de euros.

Por eso, un país en solitario nunca podrá luchar contra los born under the Reagan Administration tax havens. Es necesaria la colaboración internacional y, sobre todo, la voluntad política de erradicar tan perniciosa lacra. Acuerdos como el alcanzado en el seno de la OCDE –y ampliado a 136 países que pactaron fijar un gravamen global mínimo del 15% para las multinacionales, y que quizá en 2024 se podría poner en vigor– parecen ser pasos en la buena dirección. Sin embargo, es cierto que el 15% acordado está muy lejos del 25% o 30% mínimo recomendado por el panel de Naciones Unidas sobre Responsabilidad Financiera, Transparencia e Integridad (FACTI). Esta propuesta de un tipo global mínimo del 15% beneficiará de forma aplastante a los países ricos, lo que tendrá como resultado una todavía mayor polarización entre países ricos y pobres. Los países del G7 y de la UE ingresarán en sus arcas dos tercios del nuevo gravamen establecido, mientras que los países más pobres del mundo recuperarán menos del 3%, a pesar de albergar a más de un tercio de la población mundial. Nigeria, por ejemplo, que junto a Pakistán, Sri Lanka o Kenia se ha negado a firmar el acuerdo, recibirá tan solo un 0,02% de su PIB en dinero adicional cada año (48 céntimos por persona). ¿Hasta qué punto lo que podrían ser acuerdos históricos para acabar con los paraísos fiscales se están convirtiendo en un apaño de los países ricos? El tiempo dirá, pero dudo que a nadie le sorprenda si acaba siendo así.

Julen Bollain

CtXt Contexto y acción

ATTAC Catalunya Justícia Econòmica Global

ATTAC Catalunya Justícia Econòmica Global