Eduardo Bayona – Público 3/07/2020

Los expertos sitúan la defraudación por encima de los 40.000 millones de euros mientras a Agencia Tributaria, que perdió con Rajoy y Montoro cientos de técnicos e inspectores que sigue sin recuperar, bate su récord de detección sin llegar a los 16.000.

La falta de medios para combatir el fraude fiscal provoca que cada año las arcas públicas dejen de ingresar más de 25.000 millones de euros, en una tramposa dinámica que merma los recursos del Estado y cuyos efectos se dejan notar de manera especial en ejercicios como el actual, en el que la pandemia está obligando a movilizar con un ritmo vertiginoso hasta 330.000 millones de euros: 200.000 a través del ‘escudo social‘ y otros 130.000 en endeudamiento para mantener el funcionamiento de la Administración.

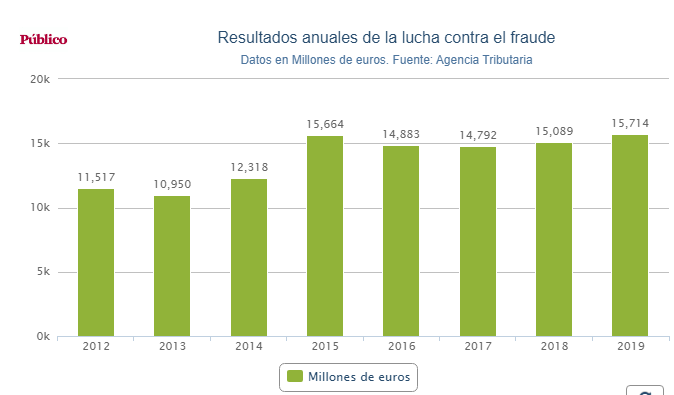

La Agencia Tributaria, que esta semana cerraba la campaña de la declaración de la renta al tiempo que abre la del Impuesto de Sociedades , batió el año pasado su récord de detección de fraude con 15.714 millones de euros, según los datos facilitados por el Ministerio de Hacienda al senador malagueño del PSOE Miguel Ángel Heredia en una respuesta parlamentaria.

Y eso significa que entre 25.000 y 45.000 millones de euros son escamoteados por los defraudadores cada ejercicio, ya que las estimaciones de los expertos sitúan la bolsa de fraude fiscal que sufre España entre los 40.000 y los 60.000 millones de euros.

Resulta llamativo cómo esa cifra lleva dos años por encima de los 15.000 millones de euros cuando solo la había alcanzado en dos de los siete anteriores, en la etapa de Cristóbal Montoro como ministro de Hacienda de los gobiernos de Mariano Rajoy, aunque la propia respuesta indica que «la comparativa interanual se ve muy afectada por la existencia de resultados extraordinarios» con «expedientes singulares que, por su importe y características, es difícil que se repitan en el tiempo».

La gestión de Montoro se caracterizó por otro aspecto, según los datos que constan en otra respuesta al senador, que revelan cómo entre 2011 y 2018 los recortes de personal fueron generalizados entre los inspectores y los técnicos del área de Inspección Financiera y Tributaria: los servicios territoriales (autonómicos) perdieron a 102 de sus 2.801 efectivos en ese periodo y la plantilla Dependencia de Control Tributario y Aduanero, incluida en la Delegación Central de Grandes Contribuyentes, menguaba en 29 de 522, un retroceso de 131 que no se compensaba con el aumento de 33 (de 192 a 225) de los servicios centrales.

Los datos que maneja Gestha, el sindicato de técnicos del Ministerio de Hacienda, referentes al conjunto de la Agencia Tributaria, señalan que el recorte afectó a toda la casa, al pasar entre 2011 y 2017 de 1.797 a 1.794 inspectores y de 6.903 a 6.761 técnicos. Al cierre de 2019, ya con María Jesús Montero en la cartera, esos dos grupos habían aumentado en 80 y en 546 miembros, plantilla que prácticamente se mantiene ahora.

Los «significativos» recortes en la plantilla de inspectores

Heredia, que califica de «auténtica barbaridad» el recorte «sustancial» del número de especialistas «dedicados a luchar contra este fraude» en la etapa de Montoro, considera que «si la reducción de inspectores de Hacienda fue significativa, lo fue aún más la cantidad recaudada».

En este sentido, llama la atención sobre cómo la recaudación media por fraude con los gobiernos de Rajoy fue de 13.354 millones de euros por año, «con mínimos como el de 2013, donde sólo se recaudaron 10.950», dato que contrapone con los resultados en este apartado de 2019, el primer año completo de Pedro Sánchez, cuyo registro de 15.714 «supone un aumento de 2.000” frente al promedio anterior.

«Llevamos años llamando la atención sobre el diferencial de personal y de recursos con los países de la UE y la OCDE, con los que estamos casi a la mitad tanto en efectivos por ciudadanos como en inversión«, señala Carlos Cruzado, presidente de Gestha, que anota que «eso se refleja en los resultados. Si duplicáramos los efectivos duplicaríamos los resultados».

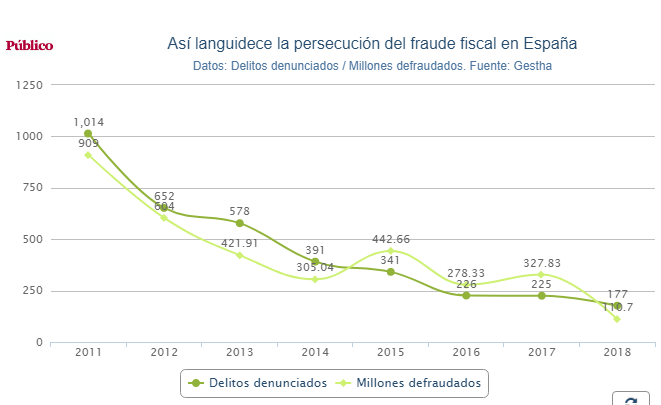

El sindicato lleva tiempo denunciando uno de los efectos secundarios de esas políticas como es la detección de menor cantidad de presuntos delitos fiscales y de su denuncia ante los tribunales, así como de una notable mengua de las cuantías afloradas por esa vía. El desplome fue de tal magnitud en los últimos años como para registrar sendos retrocesos de más del 80% entre 2011 y 2017, con 837 casos y 79,3 millones menos.

«Eso se debe a varios factores entre los que destaca la infrautilización de los técnicos, aunque hay otros como la ausencia de estudios técnicos oficiales sobre la economía sumergida y el fraude o la propia tipificación del delito«, indica Cruzado, que pone sobre la mesa uno de los contrasentidos que plantea esta realidad: «el desplome de las denuncias ha coincidido, paradójicamente, con escándalos como el de los papeles de Panamá, el de football leaks o el de los papeles del paraíso, lo que evidencia que los casos de fraude más que reducirse han ido en aumento”.

¿Quién y cuánto defrauda en España?

Como ocurre con la mayoría de los delitos e infracciones, no hay un cálculo preciso del volumen de dinero que los defraudadores escamotean a la hacienda pública, ya que se trata de episodios con una elevada cifra negra, como ocurre con el tráfico de drogas, de la que las autoridades no llegan a tener noticias; entre otras causas, por esa escasez de medios para perseguirlas.

Gestha estimaba hace unos años en 60.000 millones el fraude tributario generado por la economía sumergida, que entonces cifraba en un 24,6% del PIB; un agujero que incluía otros 30.000 millones no pagados en cotizaciones sociales.

«Aunque parece una perogrullada, el fraude depende, fundamentalmente, de la probabilidad percibida por cada sujeto de que su comportamiento evasor sea detectado, y de las sanciones que le impongan en tal caso», explica Julio López Laborda, catedrático de Economía Pública de la Universidad de Zaragoza, uno de los principales expertos del país en la materia y autor, junto con Félix Domínguez Barrero y Fernando Rodrigo Sauco de El hueco que deja el diablo y de su posterior ampliación, publicados por Fedea (Fundación de Estudios de Economía Aplicada).

El estudio cifraba en 20.000 millones de euros el fraude en el IRPF en 2014, una cifra que ha aumentado en casi 700 desde entonces, y a la que habría que sumar un volumen similar procedente de otros impuestos como el IVA, que los datos de Eurostat reducen a 1.800 millones, con uno de los niveles de escamoteo más bajos de la UE, y Sociedades.

El segundo de esos trabajos, que compara los datos de Contabilidad Nacional con los de las declaraciones del IRPF, cifra en el 23,8% las rentas no declaradas en España, aunque con dos bloques muy diferenciados: «Un nivel de cumplimiento muy alto y estable de las rentas del trabajo, y un nivel bajo, aunque creciente, de las restantes», como las empresariales, las profesionales y las del capital. Los contribuyentes declaran el 90% de las primeras pero apenas el 35% de las segundas.

El control de las rentas salariales y el descontrol de los paraísos

Ese cuadro contrasta con algunas inercias de la Agencia Tributaria, que tiene adscrita «al 80% de la plantilla al control del fraude de particulares, autónomos, microempresas y pymes y al 20% de la plantilla a la investigación de los fraudes de multinacionales, grupos empresariales y grandes fortunas», indica Cruzado.

«Las rentas del trabajo están muy controladas, a través de las retenciones, por lo que la probabilidad de detección del fraude es muy alta, y apenas se evaden«, indica López Laborda, que destaca cómo otros tipos de rentas «están menos sujetas a control», por lo que «la probabilidad de detección del incumplimiento es más reducida, y se evaden más».

En este sentido, el catedrático sostiene que «la clave está en aumentar esa probabilidad de detección, lo que significa, primero, dotar de suficientes recursos personales, materiales y normativos a la administración tributaria, para que pueda actuar con eficiencia y efectividad», y, por otro lado, de «seguir fortaleciendo el suministro y, en su caso, publicación, de información (por las empresas y por los países), para poner coto a la utilización de otros países para defraudar los impuestos españoles».

La utilización de paraísos fiscales por sus contribuyentes es otro de los flancos que el fisco español sigue sin resolver, tal y como puso sobre la mesa la inconstitucional amnistía fiscal de Montoro. El economista Gabriel Zucman «estima que los españoles tienen en la actualidad 179.000 millones de euros en paraísos fiscales, lo que representa un fraude de unos 10.000 millones de euros anuales» en IRPF, Patrimonio y Sucesiones, explica López Laborda.

Zucman calcula que el 11,1% de la riqueza española está en otros países, una cifra estrechamente «relacionada con el alto fraude en la declaración de rentas del capital mobiliario», anota el catedrático.

ATTAC Catalunya Justícia Econòmica Global

ATTAC Catalunya Justícia Econòmica Global