Suman más de 37.600 millones en inversiones en productos básicos, que acrecientan la volatilidad de alimentos básicos como el maíz o el trigo, según una investigación internacional coordinada por Lighthouse Report en la que ha participado elDiario.es.

El año 2022 está marcado por la guerra en Ucrania y sus efectos geopolíticos y económicos, como la inflación y las tensiones energéticas. Un conflicto que, además, llega después de dos años de pandemia global. En este contexto, algunos de los grandes fondos de pensiones europeos están invirtiendo miles de millones de euros en materias primas básicas, incluidos alimentos esenciales. Una inversión que provoca volatilidad y, al mismo tiempo, pone en riesgo los ahorros para la jubilación de millones de personas y aboca a otros tantos a la pobreza. Así se concluye de una investigación coordinada por la organización sin ánimo de lucro Lighthouse Report, en la que ha participado elDiario.es junto a otros medios europeos.

Solo grandes fondos de pensiones europeos han invertido en los últimos meses más de 37.600 millones de euros en derivados de materias primas.

Esta conclusión resulta del análisis de 75 fondos de pensiones europeos, de Italia, Alemania, Países Bajos, Dinamarca, Reino Unido, Finlandia y España. La mayor parte de estos fondos indican que su política de inversión, expresamente, prohíbe la especulación con materias primas, incluidos alimentos. Sin embargo, 15 firmas reconocen invertir actualmente en este tipo de productos.

Un efecto arrastre que acrecienta la inflación de productos básicos donde España ha tenido un papel significativamente menor al de otros países europeos, porque el sistema público de pensiones esquiva esta apuesta por la inversión en los mercados y no liga las pensiones a la evolución de productos cotizados. Además, la exposición de los fondos de pensiones españoles privados a las materias primas –y más a los alimentos– es reducida, según indican las fuentes consultadas.

Sin embargo, la fotografía global es muy diferente. Si se analiza lo ocurrido en las divisiones enfocadas en materias primas de los 12 mayores bancos de inversión, estas han sumado ingresos por valor de 10.900 millones de dólares (casi 11.200 millones de euros al cambio actual) durante los seis primeros meses de 2022, según los datos recopilados por Coalition Greenwich, que monitoriza el sector de la banca de inversión. Antes de la pandemia, en el conjunto de 2019, ese volumen de ingresos se quedó en 6.500 millones de dólares. De esta forma, estas divisiones especializadas en materias primas estaban al cierre del semestre en sus mayores niveles de ingresos de la última década.

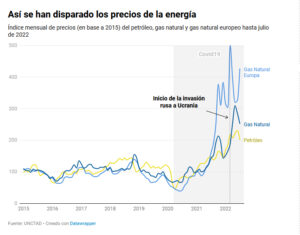

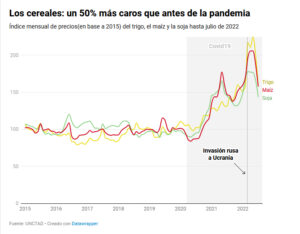

Hay que tener en cuenta que esas inversiones incluyen cualquier tipo de materia prima, desde oro a productos energéticos y, también, a la alimentación. Una cesta que, según los expertos consultados, no conlleva compartimentos estancos, sino que hay influencia entre unas y otras. Por ejemplo, indican que invertir en futuros o derivados de alimentos como el maíz o trigo influye en la tendencia inflacionista global. También, que hacerlo en petróleo o en gas tiene un efecto similar por la dependencia que existe en la agricultura con los carburantes y con los fertilizantes, cuyos costes se han disparado.

“No se ha prestado suficiente atención a los especuladores”

La influencia de los grandes inversores y de la especulación con los precios de las materias primas la ha apuntado, por ejemplo, la Conferencia de Naciones Unidas de Comercio y Desarrollo (UNCTAD, en sus siglas en inglés). “No se ha prestado suficiente atención al papel de los especuladores y al frenesí de las apuestas en contratos a futuros, los swaps de materias primas y los fondos cotizados en bolsa”, indica este organismo de la ONU.

“Los precios de las materias primas –sobre todo, alimentación y energía– se han mantenido alcistas durante gran parte de los dos últimos años, lo que ha supuesto un desafío para los hogares de todo el mundo. La presión al alza en el precio de los fertilizantes significa que el daño puede ser duradero ya que constituye el principal coste que tienen que afrontar los pequeños agricultores”, indica UNCTAD. “Aunque la guerra de Ucrania ha contribuido a esta situación, los mercados de materias primas llevan una década viviendo turbulencias”, añade.

El Programa de las Naciones Unidas para el Desarrollo (UNDP) ahonda en los efectos de esta situación. Asegura que el efecto dominó provocado por la Guerra en Ucrania ha golpeado la actividad comercial ligada a la energía y a los alimentos, ha elevado los precios y ha roto las cadenas de suministro. Una situación que afecta más a los hogares en situación de pobreza o en riesgo de caer en ella. “Los resultados sugieren que el aumento vertiginoso de los precios de los alimentos y la energía podría llevar a la pobreza a 71 millones de personas, con claros puntos críticos en la cuenca del Caspio, los Balcanes y el África subsahariana (particularmente en el Sahel)”, indica en un reciente análisis sobre la crisis por el coste de la vida en países en desarrollo.

La apuesta de los fondos de pensiones por las materias primas

La mayoría de fondos de pensiones europeos contactados en esta investigación periodística asegura que no invierte en materias primas y asume su preocupación por el efecto que pueden tener estas inversiones en la seguridad alimentaria global. Pero no todas las firmas dejan fuera de sus carteras las materias primas ligadas a la alimentación.

Eso ocurre con el gigante holandés ABP. Se trata del mayor fondo de pensiones de ese país, que gestiona una de cada seis jubilaciones, de trabajadores gubernamentales y del sector de la educación. Esta firma gestionó cerca de 34.000 millones de euros en el año 2021 y asume que el 30% de su cartera estaba centrada en materias primas alimentarias. Sin embargo, esta compañía no percibe que su apuesta haya tenido un efecto sobre la inflación global. “Apostar por futuros de materias primas no tiene un efecto alcista sobre los precios, ni siquiera en el mercado de materias primas agrícolas. Este punto de vista está respaldado por investigaciones académicas”, asegura ABP.

No opina lo mismo el economista holandés y profesor de la Universidad de Delft, Servaas Storm. “Esta argumentación no tiene sentido, ya que ABP, con estas inversiones, contribuye a una mayor inflación, a través de precios más altos de alimentos y materias primas”, asegura. Además, este efecto inflacionista también tiene consecuencias directas para los partícipes de estos fondos. “Esa mayor inflación, en particular de los alimentos, reduce el poder adquisitivo de los constituyentes de ABP: empleados y jubilados. En lugar de exacerbar el problema, ABP debería abogar por la regulación de los mercados de futuros de productos básicos, eliminando los efectos de los especuladores sobre los precios”, insta Storm.

“Los precios más altos de las materias primas, incluidos los alimentos, afectan más a los más pobres. Por lo tanto, la especulación tiene un coste social muy alto: las ganancias para los inversores, incluidos los fondos de pensiones, conducen a una mayor pobreza, mayor deuda, mayor desnutrición y mayor mortalidad [infantil] para el 20% o 30% más pobre de la población mundial. Esto refleja un fracaso dramático de la economía global y de la economía estándar que continúa justificando las ganancias de inversión especulativas basadas en la fe en la eficiencia de los mercados financieros”, explica el profesor de la universidad holandesa.

ABP no es el único fondo que desglosa sus posiciones en materias primas alimentarias. El británico National Employment and Savings Trust (NEST) ha más que duplicado sus inversiones en materias primas desde 2019. A finales de ese año, sumaba 275 millones de libras en este tipo de productos que, al concluir 2021, habían crecido hasta los 657 millones. La cuarta parte de estas inversiones están vinculadas a alimentos.

Andoni García, de la Coordinadora de Organizaciones de Agricultores y Ganaderos (COAG) explica que, tras la invasión de Ucrania por Rusia y el inicio de la guerra, el sector primario percibe un aumento de las operaciones especulativas. “Los mercados de futuros no tienen nada que ver con el mercado real. Hemos estado siguiendo los datos de la FAO [la Organización de las Naciones Unidas para la Alimentación y la Agricultura] y no se puede decir que no haya un problema de falta de cereales”, apunta. Al mismo tiempo, indica que los precios para los productores se han multiplicado cerca de un 40%, lo que no sólo tiene consecuencias para los agricultores, también para los ganaderos.

El funcionamiento de esta espiral inflacionista lo explica Ann Pettifor, economista británica y directora del Policy Research in Macroeconomics (PRIME). “Si tomas un activo que es finito, ya sea grano o energía: cuando una montaña de dinero apunta a ese activo finito, la montaña de dinero infla el precio”, argumenta. “Debido a la capacidad de movimiento de los capitales, a la globalización, a la financiación; hay demasiado dinero persiguiendo muy pocos bienes y se inflan los precios. Es el viejo monetarismo”, resume.

Una situación que deriva en posibles problemas. “Hay una variedad de riesgos”, indica Pettifor. “Está el riesgo de la volatilidad del precio, en cuanto al valor del fondo de pensiones en sí y de sus activos; pero también hay riesgos en lo que le está haciendo a los mercados mundiales de alimentos. Y eso es peligroso, porque cuando subes los precios de los alimentos y hay gente que se muere de hambre, puede haber disturbios sociales”, alerta.

Reducida exposición de los fondos de pensiones españoles

España no es un gran motor de esta espiral inflacionista. La estructura, el modelo de gestión de la Seguridad Social evita esta apuesta por los mercados, las materias primas y la especulación que sí es práctica en otros mercados europeos. Por otro lado, los fondos de pensiones privados tienen una exposición “residual” a las materias primas, según desglosan las diferentes fuentes consultadas. La exposición puede ser residual, pero existe.

Inverco, la Asociación de instituciones de inversión colectiva y fondos de pensión, indica que en España hay registrados unos 1.400 fondos de pensiones, que canalizan el ahorro de casi 9,5 millones de españoles con un volumen total de patrimonio de en torno a 117.000 millones de euros. Esta asociación asegura que no hay información disponible sobre inversiones concretas en materias primas “y mucho menos de forma específica en alimentación”. Sin embargo, matizan que “la inversión directa de los fondos de pensiones españoles a este tipo de inversión es nula, y únicamente podría ser posible de forma indirecta a través de fondos de inversión que a su vez inviertan en commodities”. “En cualquier caso, a pesar de carecer de información, previsiblemente la exposición de los fondos de pensiones españoles a materias primas es muy baja y prácticamente residual”, recalcan.

En cuanto a firmas en sí, Santander Asset Management indica que la entidad “no ha tenido exposición a materias primas en 2021 y 2022”. Y BBVA, que su “inversión en materias primas es bastante residual”.

Caixabank, que comercializa los tres mayores fondos de pensiones españoles con un patrimonio de cerca de 14.000 millones de euros, explica con más detalle su exposición a las materias primas que, de nuevo, califica como “residual”. En este caso, sí cita un fondo: CaixaBank Destino 2026, cuyo patrimonio supera los 857 millones de euros y tiene más de 31.400 partícipes. “Invierte en materias primas mediante un fondo de gestión pasiva indexado al índice Bloomberg Commodity Index”, indican desde la entidad. “Con esta inversión se adquiere exposición a cada uno de los principales sectores de materias primas que están en este índice (energía, metales y productos agrícolas). La inversión se sitúa en el 2,7% del patrimonio total del fondo”, resumen.

De ese porcentaje, “en torno a un 35% corresponde a materias primas agrícolas. Por lo tanto, menos del 1% del total de patrimonio de este fondo estaría invirtiendo en materias primas agrícolas de forma directa”, concluye Caixabank.

Mientras, Mapfre afirma que no invierte “directamente en materias primas”. “Nuestros folletos no lo permiten”, indican desde la aseguradora. “Si se abrieran, podrían tener un máximo del 5%”. Y Telefónica, que gestiona planes de pensiones y fondos de inversión a través de su participada Fonditel, explica que, por un lado, “en los fondos de pensiones tenemos una pequeña exposición a materias primas (commodities) inferior al 1%. Es una posición en oro”, aclara. Por otro, que Fonditel no tiene inversión en materias primas alimentarias y que no ha habido cambios en el último año.

Otros fondos europeos son más claros al explicar las motivaciones de sus inversiones. Por ejemplo, la división belga de ING, que realiza contratos de derivados financieros por valor de 3.800 millones de euros. Esta entidad explica que su comité de inversión, “comprueba sistemáticamente que las orientaciones elegidas se inscriben en el marco de inversiones razonables. Es decir, que queden ”al margen de consideraciones puramente especulativas y evitando fondos con un apalancamiento significativo o basados en inversiones en materias primas y/o agricultura“.

El también belga Pension Fund Metal argumenta que “invertir en materias primas alimentarias no nos parece una categoría de inversión potencialmente atractiva. Si lo hacen los fondos de pensiones de los países anglosajones o de los Países Bajos, creo que es porque están hablando de volúmenes muy diferentes. Cuanto más amplia sea la cartera, más amplia puede ser la estrategia de inversión”, argumenta.

Se necesita más regulación

Esa complejidad y el tamaño de las carteras influye. “El sistema se ha vuelto más complejo y también se ha vuelto menos regulado y, como resultado, los fondos de pensiones están poniendo en riesgo el trabajo duro y los ahorros de millones de personas”, explica Ann Pettifor. “El riesgo es la volatilidad de esos mercados. El riesgo de devaluar los activos que tiene el fondo de pensiones. No quiero que mi fondo de pensiones se acerque a algo tan volátil como un mercado de materias primas, especialmente los de energía y alimentos”. “Se necesitan reinstalar controles al flujo de capitales, pero eso requiere una coordinación local”, concluye la economista.

Sin embargo, la UE parece decidida a avanzar hacia una mayor desregulación de los mercados financieros, según explica Sirpa Pietikäinen, europarlamentaria finlandesa, que forma parte del Comité de Asuntos Económicos y Monetarios. La directiva financiera Mifid se estableció a raíz de la crisis financiera de 2007-2008, para frenar la especulación excesiva con materias primas pero, con el paso de los años, la presión por parte de las instituciones financieras la han suavizado. El año pasado, las enmiendas al marco actualizado, MiFID II, la han debilitaron aún más. Un marco que actualmente está en proceso de revisión. “Ahora estamos en una economía de guerra y las empresas no pueden con toda la carga administrativa, por ello necesitan una mayor desregulación”, asegura Pietikäinen. Ella en cambio se muestra a favor de la regulación. “Si no hay reglas siempre prima la ley del más fuerte y yo eso no lo quiero”.

La eurodiputada finlandesa también explica que el Parlamento Europeo está tratando de eliminar las restricciones ambientales sobre el uso de fertilizantes y pesticidas ante los problemas de producción de alimentos. “No va a haber escasez. La cuestión es el precio”, recalca y, para prevenir la especulación, insta, sería conveniente una mayor regulación.

Cristina G. Bolinches, Carmen Martínez

El Diario.es

Esta investigación ha sido coordinada por Lighthouse Reports. En ella, además del elDiario.es han colaborado Follow the Money (Holanda), Apache (Bélgica), OpenDemocracy (Reino Unido), EU Observer, Il Bo Live (Italia), LongPlay (Finlandia).

ATTAC Catalunya Justícia Econòmica Global

ATTAC Catalunya Justícia Econòmica Global